J.P. Morgan AM: Trotz wachsender Risiken – US-Aktien bleiben im Fokus

Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management

Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management

- USA: Arbeitsmarkt bereitet Fed Sorge – doch Konsum bleibt stabil

- Europa: gespaltene Wirtschaft – Standortnachteile gegenüber USA

- Unternehmensanleihen und US-Aktien weiterhin attraktiv

Investmentfonds.de | Frankfurt, 31. Oktober 2024 – Die Zinswende ist in nahezu allen großen Volkswirtschaften vollzogen, wenngleich in unterschiedlichem Tempo. Für Anlegerinnen und Anleger geht es nun darum, inwieweit der begonnene Zinssenkungszyklus in Kombination mit Inflation und einer möglichen Rezession die Kapitalmärkte in den kommenden Monaten beeinflusst. „Die Fed hat geliefert und die EZB hat zuletzt bereits zum dritten Mal die Zinsen gesenkt. Nach den rasanten Zinserhöhungen in den vergangenen Jahren geht der Zinsexpress nun in die andere Richtung“, erklärt Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management, anlässlich der Vorstellung des Guide to the Markets für das vierte Quartal 2024. „Doch die Zinssenkungen haben ihren Preis – einen ‚free lunch‘ gibt es an den Kapitalmärkten bekanntlich nicht. So verschiebt sich die Risiko-Balance allmählich in den negativen Bereich; die Risiken an den Märkten haben zugenommen“, sagt Galler. Dadurch, dass die wirtschaftliche Situation etwa in Europa und in den USA sehr unterschiedlich ist, gebe es jedoch weiterhin Chancen – etwa bei Unternehmensanleihen und US-Aktien.

*** Link TIPP der Redaktion:

Hier klicken >>> Investmentspecial | zum Thema "Aktienfonds USA":

Top Fonds und weitere Markteinschätzungen dazu!

***

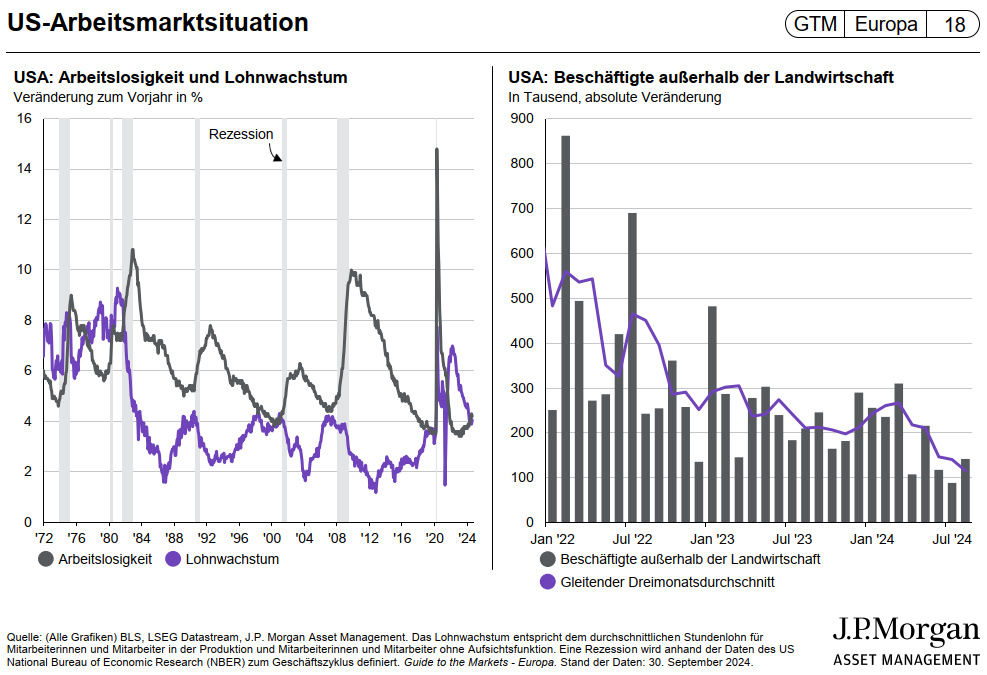

USA: Arbeitsmarkt bereitet Fed Sorge – doch Konsum bleibt stabil

Ein wesentlicher Grund für die starke erste Zinssenkung der Fed in Höhe von 0,5 Prozentpunkten sind die Entwicklungen am US-Arbeitsmarkt. Der kräftige Anstieg der Arbeitslosigkeit in den Sommermonaten hat die sogenannte Sahm-Regel ausgelöst. Immer, wenn die Arbeitslosigkeit von einem Tiefstand nach oben schnellte, führte dies in der Vergangenheit in 12 von 12 Fällen zu einer Rezession. Zwar nimmt derzeit die Beschäftigung parallel weiterhin zu, doch die Geschwindigkeit ist geringer als der gleichzeitige Anstieg der Erwerbspersonen. So trägt die aktuell hohe Einwanderung zum Anstieg der US-Arbeitslosigkeit bei.Aufgrund der noch bestehenden Überschussnachfrage nach Arbeit bleibt der Konsum aber weiterhin stabil. Zwar verlangsamt sich das nominale Lohnwachstum doch der gleichzeitig kräftige Rückgang der Inflation stützt die reale Kaufkraft der Verbraucher. „Erst wenn die Zahl der offenen Stellen deutlich stärker zurückgeht, dürfte sich dies auch beim Konsum zeigen und würde somit zu einem größeren Rezessionsrisiko führen“, sagt Tilmann Galler. Aktuell verlangsame sich zwar das Wachstum, aber ein rapider Absturz der Wirtschaft sei nicht absehbar. Zudem betrieben die USA eine weiterhin expansive Fiskalpolitik, was das Wachstum noch fördere.

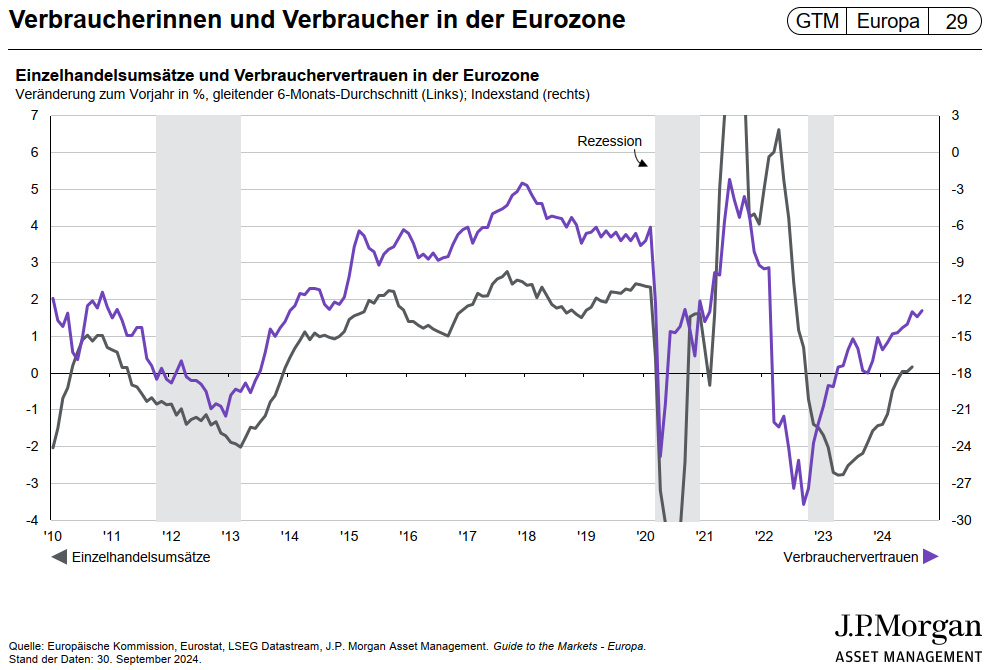

Europa: gespaltene Wirtschaft, Standortnachteile gegenüber USA

In Europa zeigt sich aus Sicht von Ökonom Tilmann Galler ein anderes Bild. „Wir sehen in Europa eine gespaltene Wirtschaft. Die Industrie und das verarbeitende Gewerbe hinken dem Dienstleistungssektor hinterher“, sagt der Kapitalmarktstratege. Dass das verarbeitende Gewerbe in Europa im Gegensatz zu den USA schwächelt, hat aus Sicht von Galler auch mit hausgemachten Themen zu tun. Dazu zählten vor allem die Energiepolitik und die Regulierung. „Trotz des Rückgangs des Gaspreises in den letzten Monaten ist dieser in Europa immer noch fünf Mal so hoch wie in den USA. Während der CO2-Preis in Europa sehr hoch ist, gibt es in den USA noch nicht einmal ein CO2-Pricing. Viele Unternehmen überlegen daher, Produktionen aus Europa weg zu verlagern, da der hohe Gaspreis zu enormen Zusatzkosten führt“, analysiert der Experte. Die USA hätten zudem den Vorteil, dass sie durch das dort erlaubte Fracking quasi eine „Gasrevolution“ ausgelöst haben, während Fracking in vielen europäischen Ländern verboten ist. „Für das energieintensive verarbeitende Gewerbe in Europa sind das klare Standortnachteile gegenüber den USA“, so Galler weiter.Gleichwohl sei die Wirtschaft in Europa derzeit noch widerstandsfähig. Die in Europa ebenfalls noch positive Lohnentwicklung habe zusammen mit den vorhandenen Ersparnissen dazu geführt, dass sich das Verbrauchervertrauen und damit auch die Einzelhandelsumsätze erholt hätten.

Im Hinblick auf die einzelnen europäischen Länder gibt es allerdings einige Unterschiede bei der wirtschaftlichen Konstitution. „Nicht zuletzt aufgrund der Zuschüsse aus dem EU-Wiederaufbaufonds stehen die südeuropäischen Länder inzwischen teilweise sogar besser da als die Länder in Mittel- und Nordeuropa“, sagt Tilmann Galler.

Unterschiedliche Risikobepreisung bei europäischen Anleihen

Die Umverteilungspolitik hat auch Auswirkungen auf die Risikobepreisung. „Spanien und Italien haben es geschafft, die Risikoprämie bei Anleihen zu reduzieren. Auf der anderen Seite sehen wir deutlich höhere Risikoprämien für Frankreich aufgrund der Größenordnung des Staatsdefizits, hinzu kommt eine gewisse politische Instabilität“, erklärt Galler.Generell sieht er Anleihen wieder als wichtigen Portfolio-Baustein an. „In den letzten Jahren waren Aktien und Anleihen positiv korreliert. Eine schwächer werdende Wirtschaft und eine weiter zurückgehende Inflation sollten die negative Korrelation wieder herstellen“, führt Galler aus. Der aktuelle Kupon der Anleihen bleibt ein entscheidender Eckpfeiler für die Performance. Für die nächsten fünf Jahre könne man sich deshalb auf ein Renditeniveau von rund vier Prozent bei globalen Anleihen einstellen. Vorteile sieht Galler derzeit bei Unternehmensanleihen. „Solange die Gewinne der Unternehmen stabil sind, lohnt es sich immer noch, die Risikoprämien zu vereinnahmen, auch wenn sie aktuell sehr mager sind“, so Galler. Die Ausfallwahrscheinlichkeit sei derzeit nicht erhöht, selbst wenn sich das wirtschaftliche Szenario etwas eintrüben könnte.

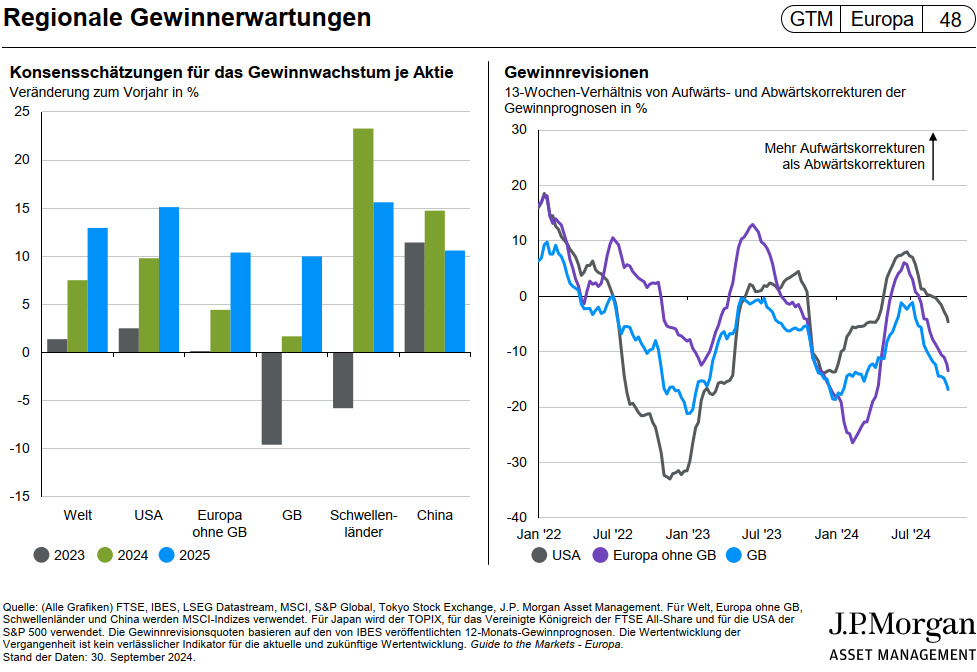

US-Aktien trotz höherer Bewertungen weiterhin attraktiv

Im Hinblick auf die Aktienmärkte weltweit sieht Galler zwar insgesamt hohe Bewertungen. Doch seien diese weiterhin ungleich verteilt – während der Wachstumssektor sehr hoch bewertet sei, wären Value-Bewertungen durchaus attraktiv. Mit Blick auf die Regionen ist die Ertragslage der Unternehmen in den USA weiterhin stabil. In Europa hinterlässt die wirtschaftliche Schwäche allerdings Spuren, inzwischen ist es zu einigen negativen Gewinnrevisionen der Unternehmen gekommen. Bei chinesischen Aktien hätten die jüngsten Kurssprünge dazu geführt, dass diese nicht mehr günstig seien. Die deflationäre Kräfte der Immobilienkrise belasten das Verbrauchervertrauen und die Wirtschaft. Erst wenn es den Entscheidungsträgern in Peking gelingt durch ausgeprägte Unterstützungsmaßnahmen für den Immobilienmarkt und eine größere Zurückhaltung bei staatliche Regulierung die Stimmung im Privatsektor zu verbessern, könne man nachhaltige Kurssteigerungen in China erwarten. Insgesamt profitieren die Unternehmensgewinne in den Emerging Markets durch den Boom im Halbleiterzyklus.„Die US-Wirtschaft setzt allmählich zur Landung an, und die Weltwirtschaft verliert etwas an Dynamik. Doch das Risiko eines Absturzes ist immer noch moderat. In diesem Umfeld erscheinen Unternehmensanleihen sowie Aktien aus den USA weiterhin attraktiv, solange das Gewinnwachstum positiv bleibt“, fasst Tilmann Galler zusammen.

*** Link TIPP der Redaktion:

Hier klicken >>> und mehr erfahren zum Thema "Meine Rentenlücke (mit Rechner) und Altersvorsorge-Check":

***

- Ende der Nachricht

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder ( J.P. Morgan AM). Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar ( J.P. Morgan AM).

|

INVESTMENTFONDS.DE |

|

INVESTMENTFONDS.DE | Hinweise in eigener Sache:

Disclaimer: Diese Meldung ist keine Empfehlung zu einer Fondsanlage und keine individuelle Anlageberatung. Vor jeder Geldanlage in Fonds sollte man sich über Chancen und Risiken beraten und aufklären lassen. Der Wert von Anlagen sowie die mit ihnen erzielten Erträge können sowohl sinken als auch steigen. Unter Umständen erhalten Sie Ihren Anlagebetrag nicht in voller Höhe zurück. Die in diesem Kommentar enthaltenen Informationen stellen weder eine Anlageempfehlung noch ein Angebot oder eine Aufforderung zum Handel mit Anteilen an Wertpapieren oder Finanzinstrumenten dar.

Risikohinweis: Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse. Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder. Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar.